美国半导体产业协会每年都会出一份全球半导体产业的相关报告,对美国乃至全球的半导体产业概况说明一下,给半导体产业带来一个总结和指导。现在我们特意将最新的2017版本报告翻译如下,以飨读者:

第一部分:产业前瞻

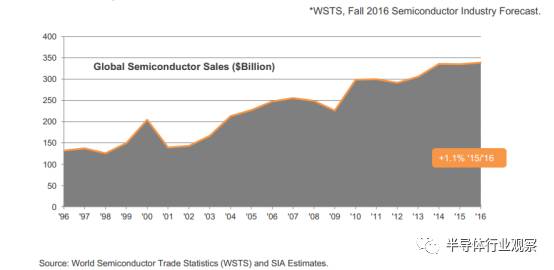

全球半导体产业的销售额已经从1996年的1320亿美元增长到2016年的3389亿美元。在这期间,大约每年都保持着4.8%的增长速度。根据最新的2016年半导体产业预测,全球半导体产业的销售额将会在2017年达到3460亿美元,2018年则为3540亿美元。

美国半导体产业占据全球半导体产业一半份额

众所周知。1982年至1988年,美国半导体供应商丢失了大量的市场份额。上世纪80年代,美国半导体供应商的销售额大约占到了全球销售额的50%左右。

由于产业技术的转移和来自于日本半导体厂商的影响,1985年到1986年期间,美国半导体厂商大约丧失了19%的市场份额。

但是,即便如此,在上世纪80年代晚期,美国半导体产业依旧迎来了复兴时期。由于DRAM技术的兴起和市场的巨大需求,市场对于尖端的微控制器和先进的设备的需求,尤其是存储市场的爆发式增长,都在一定程度上刺激了美国半导体产业的复兴。

以上种种因素,都刺激了美国半导体产业在1997年左右重新达到了50%左右的市场份额。

时至今日,美国半导体产业依然拥有着48%左右的市场份额。现在欧洲和亚洲的半导体厂商也开始在这一产业中占有了一定的市场份额。

美国半导体厂商呈现稳定的年增长

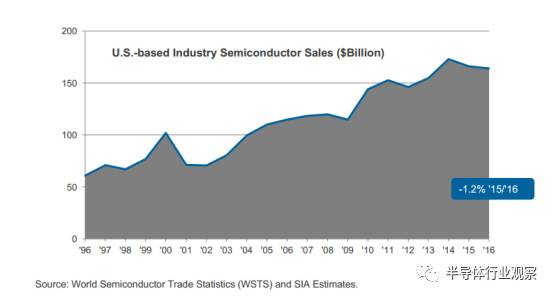

对于美国半导体产业来说,其供应商的销售额已经从1996年的609亿美元增长到了2016年的1639亿美元。几乎可以说是稳定的保持在每年5.1%的增长速度。对美国那些顶尖的半导体公司来说,这种增长速度与趋势尤其明显。

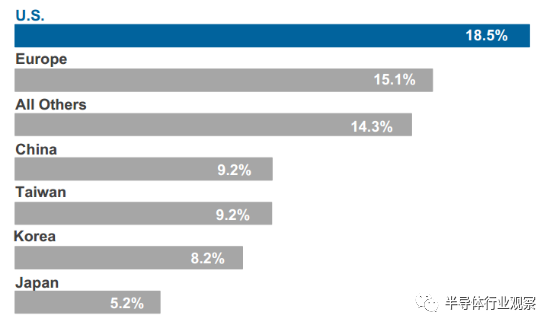

美国半导体公司在世界主要国家的市场份额分布情况

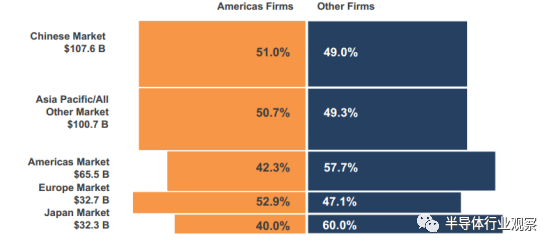

2016年,美国半导体厂商大约占据了48%左右的全球市场份额。在全球大多数的国家的半导体市场当中,美国半导体公司所占有的市场份额一般都超过50%。

但是美国公司在日本就没有那么好的运气了。根据最新的数据显示,美国半导体公司在日本的市场占有40%左右的市场份额。从历史数据来看,情况也是如此。美国公司在日本市场没有那么高的优势。这在一定程度上也反映了日本企业在半导体领域拥有的很强的优势。

美国半导体制造商主要为美国公司服务

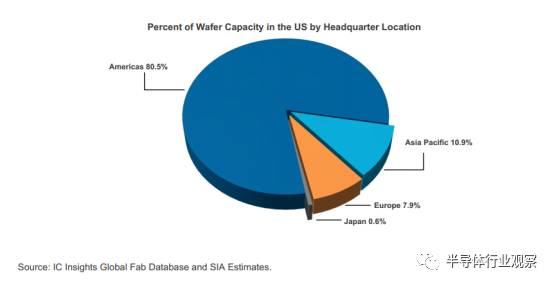

2016年,大约81%的美国半导体制造商为美国公司服务。这些制造商的总部都是设在美国的。而总部设在亚洲的半导体晶圆制造商,只在美国半导体市场占到了大约11%的市场份额。

美国半导体产业也支持本土的半导体制造产业

2016年,拥有晶圆制造能力的美国半导体公司会将大约46%左右的晶圆制造工艺放在美国本土进行生产。亚洲地区成为第二大市场,只占到了大约33%左右的份额。

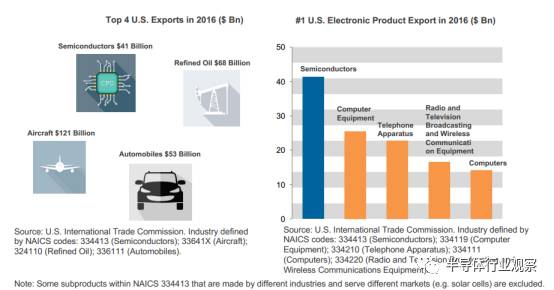

半导体为美国主要的出口之一

美国在半导体方面的出口总产值。大约为410亿美元。紧随其后的是飞机、燃油和手机。半导体贡献了所有电子产品出口总额里面最主要的一部分。

第二部分:全球市场分布和消费者驱动力

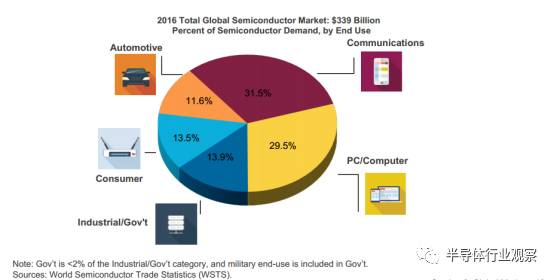

终端产品和消费者,驱动了全球半导体销售的增长

全球半导体最主要的驱动力主要来自于终端产品。消费者对于这一类产品的需求,主要分为对于家用电脑的需求以及移动设备的需求。但是,无论是哪一类产品的需求。在亚洲、拉丁美洲以及欧洲和非洲地区,消费者的需求始终是最大的驱动力。

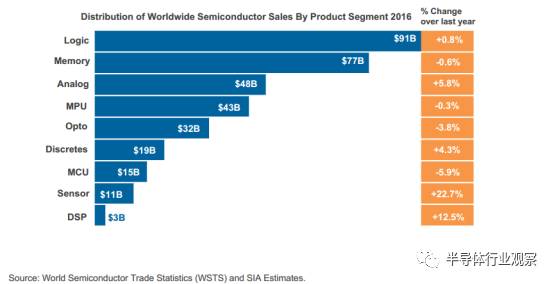

终端产品的种类也驱动着全球半导体的销售

半导体技术的演进愈加频繁。这主要是因为,终端产品对于先进技术和先进制造工艺的要求越来越高,从而驱使着半导体工艺演进愈加频繁。

所以我们能够发现,全球范围内最大的半导体细分市场,主要包括逻辑芯片、存储芯片、模拟芯片和MPU。所以有数据显示,在2016年,这些细分类别的产品大约占到了整个半导体产业的76%左右。

亚洲市场已经成为世界最大的区域性半导体市场

根据数据显示,2001年,在全球各大区域性的半导体市场当中,亚洲地区作为其中的一个区域性市场,在半导体销售方面与其他的地区大致相当。当时亚洲市场的销售额大约在398亿美元左右。在2016年增长到了2080亿美元。

以下这些数据反映了电子设备制造商对于半导体的销售情况,这些厂商生产的电子产品随后会被运往全世界各地消费。

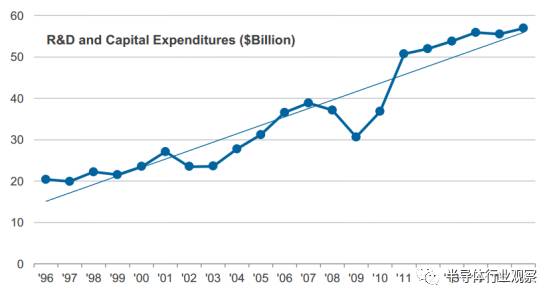

第三部分:资本和研发投入

维持美国半导体行业竞争力的驱动力

美国半导体公司(包括无晶圆厂)的研发和资本支出总额在2016年达到了569亿美元。1996年至2016年期间,复合年增长率约为5.3%。投资水平在销售额中所占比例未受市场周期性波动的影响。

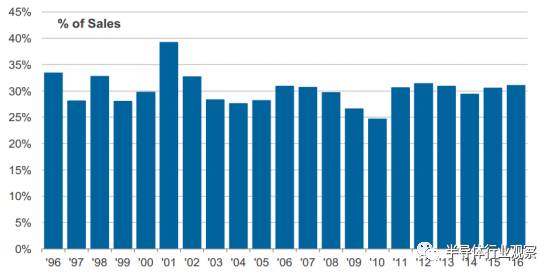

为了在半导体行业保持竞争力,企业必须不断地在研发和引进新设备上投入大量资金。半导体行业的技术变革步伐要求企业开发更复杂的工艺技术,并引进能够制造较小尺寸器件的生产设备。生产最先进的半导体元件的能力只能通过持续投资来维持,力争与整个行业的投资率(约占销售额的30%)保持一致。保持技术领先优势的需求导致了2001年的一些极端波动,当年的销售额急剧下降,但研发和设备的支出却并未以同样的速度下降。

从1996年到2016年,每位员工的总投资(以研发和新厂房设备为单位)以每年约5%的速度增长。2001年,该支出超过了10万美元,但在2001年的经济衰退后,2003年的支出下降到约8.5万美元。2006年,每位雇员的投资增加到超过10万美元。2008-2009年的经济衰退导致2009年和2010年的人均投资下降,但在2012年反弹,并在2016年达到了前所未有的超过15万美元的水平。

注:员工反映了美国整个行业的全球就业情况。

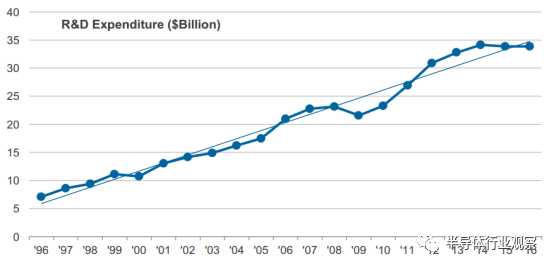

在1996年至2016年期间,美国半导体行业研发支出的复合年增长率约为8.1%。美国半导体公司的研发支出持续走高,无论年度销售周期如何,这反映了投资研发对于半导体制造的重要性。

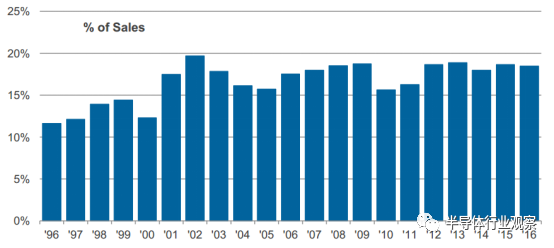

在过去的20年里,每年的研发支出占销售额的百分比已经超过了10%。这个比例在美国主要制造业中是前所未有的。总支出(以美元计算)在这段时间内年均增长近20%。研发支出对于半导体企业的竞争地位至关重要。技术变革的快速步伐需要不断提高工艺技术和设备能力。2001年和2002年的研发增加是由于公司对技术的未来的承诺,尽管行业不景气。2003-2004年的下降并不是由于研发预算的削减,而是由于比预期更强劲的行业复苏,从而使收入的增长比预期更快。在经历了2010-2011年的大衰退之后,2013年的回报率达到了19%。

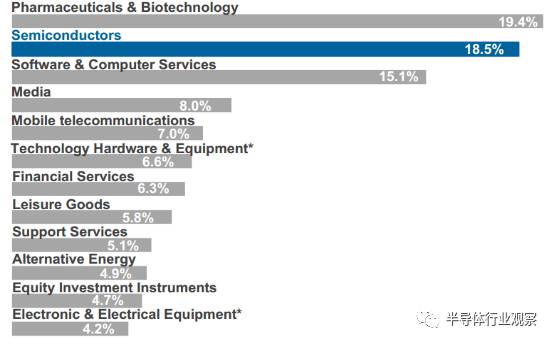

美国半导体行业研发支出的比例是主要高科技行业中是最高的。根据2016年欧盟工业研发投资记分牌,美国半导体行业在研发支出占销售额的比例方面仅次于美国制药和生物技术产业。

研发支出占销售额的百分比

注:*不包括半导体。

注:由于方法和源数据的差异,半导体行业份额与第18页的表格略有差异。

美国半导体行业的研发支出占销售总额的比例,是其他国家半导体行业所无法比拟的。

研发支出占销售额的百分比

注:日本和韩国的半导体行业研发占销售的比例很可能很低,因为他们的许多半导体公司都属于大型企业集团,而这些企业的研发密集程度较低。

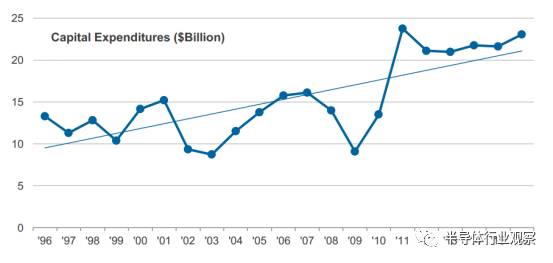

半导体行业的总资本支出在2016年为230亿美元,比2015年增长了6.6%。由于1999—2001年期间主要新设施的完成和代工厂的使用增加,资本支出在2001—2003年出现下降。2004年出现反弹,2005年,在资本支出占销售额的比例方面,该行业处于一个平衡的位置。在经历了2009年的急剧下滑之后,2011年,资本支出达到了240亿美元,创历史新高。

第四部分:美国就业

美国半导体行业约占美国直接就业岗位的四分之一,另外还有超过100万个间接就业岗位。

第五部分:美国的生产力

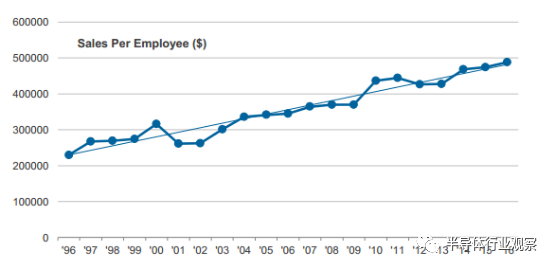

自1996年以来,半导体行业的劳动生产率已经增长了一倍多。通过维持较高的资本投资水平和研发支出率,生产率的提高得以实现。2016年,美国半导体行业每位员工的平均销售收入超过48.9万美元,创历史新高。

注:员工反映了美国整个行业的全球就业情况。

(来源:半导体行业观察)