大基金加码,将成为长电科技第一大股东

3月13日晚间,长电科技发布公告称,公司与国家大基金在当天签署《股份认购协议》的《补充协议》,长电科技将非公开发行的募集资金总金额为不超过40.50亿元(含40.50亿元),其中,国家大基金认购本次非公开发行股票的总金额为不超过 29 亿元(含 29 亿元)。

据披露,2017年9月,长电科技与江阴中江基金管理企业(有限合伙)、江阴滨江科技创业投资有限公司就中江长电定增1号(拟设立的私募基金产品)认购本公司非公开发行的股票事宜,签署了《股份认购协议》。2018年1月31日,长电科技分别与国家大基金、芯电半导体和金投领航签署了《非公开发行股票附条件生效之股份认购协议之补充协议》,各方就发行方案之募集资金总额调整及违约责任进行了约定。

然而,截至目前,发行对象中江长电定增1号尚未完成私募基金产品备案,为保证本次非公开发行事项的顺利推进,长电科技根据签署的《股份认购协议》相关条款,解除了此认购协议,中江长电定增1号不再参与公司本次非公开发行,长电科技开始与国家大基金签署该协议的《补充协议》。

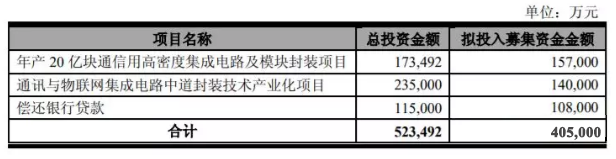

根据《补充协议》,长电科技本次将非公开发行的募集资金总金额为不超过40.50亿元(含40.50亿元)将投向于年产20亿块通信用高密度集成电路及模块封装项目、通讯与物联网集成电路中道封装技术产业化项目以及银行贷款。

其中,年产20亿块通信用高密度集成电路及模块封装项目建成后将形成FBGA、PBGA、SIP 模组、P-SIP模组、通讯模块-LGA、高脚位通讯模块、倒装通讯模块等通信用高密度集成电路及模块封装产品年产20亿块的生产能力;通讯与物联网集成电路中道封装技术产业化项目建成后将形成Bumping、WLCSP等通讯与物联网集成电路中道封装 年产82万片次Bumping、47亿颗芯片封装的生产能力,项目建设期都为3年。

长电科技表示,本次非公开发行募集资金投资围绕公司主营业务,符合公司专注集成电路封装测试产业的发展战略,募集资金投资项目产品具有良好的市场前景和较强的盈利能力。

此前,国家大基金为长电科技第三大股东,持股比例为9.54%;而在本次非公开发行募资完成后,国家大基金持股比例不超过19%,将成为长电科技第一大股东;芯电半导体持股比例将保持14.28%不变,成为公司第二大股东。

(来源:集微网)